أفريقيا برس – مصر. قالت وكالة “بلومبيرغ” اليوم الأربعاء، إن مصر نفذت منذ يوليو/تموز الماضي أحد شروط برنامج الإصلاح الاقتصادي للحصول على قرض صندوق النقد الدولي وهو تسريع بيع الأصول المملوكة للدولة إلا أنها أبطأت تنفيذ شرط تحقيق مرونة حقيقية في سعر صرف الجنيه.

ونقلت الوكالة الأميركية عن مصادر لم تذكر اسمها أن التحرير الرابع لسعر صرف الجنيه سيتم بعد الانتخابات الرئاسية المقررة في ديسمبر/كانون الأول المقبل، مما يمهد الطريق لموافقة مجلس إدارة صندوق النقد الدولي على المراجعة، ومن ثم صرف شرائح القرض.

وقال فخري الفقي، رئيس لجنة الخطة والموازنة في البرلمان المصري، لشبكة “سي إن بي سي” عربية الثلاثاء الماضي، إن “مصر استجابت لما يقرب من 80% من طلبات الصندوق وما تبقى هو مرونة سعر الصرف الأجنبي”.

تعويم حقيقي للجنيه

ويسعى صندوق النقد هذه المرة وفقا للوكالة الأميركية، إلى شيء أقرب بكثير إلى المرونة الحقيقية التي تعكس العرض والطلب، بما يتماشى مع نص الاتفاق الذي تم التوصل إليه في أكتوبر/تشرين الأول الماضي، بدلاً من تخفيض مُدار آخر لقيمة الجنيه.

وتوقعت الوكالة أنه مع ارتفاع التضخم إلى مستوى قياسي، فإن مصر لن تخفض قيمة العملة قبل الانتخابات الرئاسية في ديسمبر/كانون الأول المقبل.

لكن “بلومبيرغ” أشارت في الوقت ذاته، إلى أن “مصر لا تملك الوسائل اللازمة للحفاظ على الوضع الراهن لفترة أطول. وبعد التصويت على الانتخابات، إما أن تسمح السلطات للجنيه بالضعف، أو تفرض قيودًا صارمة على الاستيراد”.

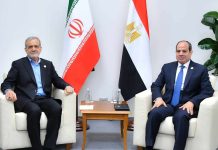

ورفض الرئيس عبد الفتاح السيسي، الذي من المتوقع على نطاق واسع أن يسعى لولاية ثالثة وتمديد حكمه حتى عام 2030، في يونيو/حزيران الماضي، تخفيض قيمة الجنيه، محذرًا من أن ارتفاع الأسعار سيؤثر على سكان مصر البالغ عددهم 105 ملايين نسمة.

وقد تم بالفعل تخفيض قيمة العملة ثلاث مرات وفقدت نصف قيمتها منذ أوائل عام 2022، مما أدى إلى ارتفاع معدل التضخم السنوي إلى مستوى قياسي بلغ 37.4%.

ورغم التزام الحكومة وفقا للاتفاق مع الصندوق بالانتقال إلى “نظام سعر صرف مرن بشكل دائم”، إلا أن الجنيه تم تداوله عند مستوى مستقر في البنوك المحلية عند حوالي 30.9 للدولار خلال الأشهر الستة الماضية.

وتتطلع السلطات وفقا للوكالة إلى بناء احتياطيات كبيرة من النقد الأجنبي قبل تخفيض قيمة العملة، مما سيسمح لها بتصفية طلبات العملة المتراكمة والقضاء على السوق السوداء، حيث يتوفر الجنيه بحوالي 40 جنيهًا للدولار.

مراجعات الصندوق

وقال الخبير الاقتصادي لمنطقة الشرق الأوسط وشمال أفريقيا في “بنك أوف أميركا” جان ميشيل صليبا، إن “تأخير التعويم الجديد للجنيه لما بعد الانتخابات الرئاسية قد يدفع صندوق النقد للجمع بين المراجعات الأولى -التي كانت مقررة مارس/آذار الماضي – والثانية – التي كانت مقررة في سبتمبر/أيلول الجاري- والثالثة في الربع الأول من عام 2024”.

ولم تتم حتى الآن المراجعة الأولى لبرنامج مصر، المتوقع إجراؤها في شهر مارس/آذار 2024، وهو ما يمثل تأخيرًا كبيرًا بالنسبة لحكومة أصبحت شبه محرومة من الوصول إلى أسواق رأس المال في الخارج وغير قادرة الآن على الوصول إلى الشريحة التالية من قرض صندوق النقد الدولي.

وأشارت الوكالة إلى أن هناك احتمال أن تقوم بعثة من الصندوق بزيارة القاهرة في منتصف أكتوبر/تشرين الأول المقبل، كجزء من مشاورات المادة الرابعة “ولطمأنة الأسواق بشأن استمرار الحوار مع السلطات”.

ومن شأن المراجعة الناجحة أن تطلق نحو 700 مليون دولار من شرائح القروض المؤجلة، وتسمح بالوصول إلى صندوق المرونة بقيمة 1.3 مليار دولار، وربما تحفز استثمارات خليجية كبيرة.

وتسعى مصر للحصول على دفعة ثانية من برنامج التسهيل الائتماني الممدد، الذي توصلت إليه مع صندوق النقد الدولي قبل نهاية العام الماضي، وتصل قيمته الإجمالية إلى 3 مليارات دولار على 4 سنوات، لم تتلقّ منها سوى 347 مليون دولار قبيل نهاية 2022.

بيع الأصول

وسرعت الحكومة المصرية منذ يوليو الماضي عمليات بيع الأصول، وهو ما اعتبره الصندوق مؤشر جدية من السلطات في تنفيذ هذا البند من البرنامج المتفق عليه.

وأعلنت الحكومة في يوليو/تموز أنها ستبيع أصولا بقيمة 1.9 مليار دولار لشركات محلية بينها صفقات لصندوق أبو ظبي للثروة (ADQ)، رغم أنها لم تحصل بعد على جميع الأموال.

وفي وقت سابق من سبتمبر/أيلول، باعت 30% من أكبر شركة سجائر في مصر إلى مستثمر إماراتي مقابل 625 مليون دولار.

وأشارت الوكالة إلى أن “عمليات بيع الأصول ستعزز سيولة الدولار، لكنها لن تكون كافية لتلبية الطلب على العملة بالكامل”.

ونقلت “بلومبيرغ” عن مصادر تأكيدها أن ” السلطات تستكشف خيارات متعددة لجمع الدولارات، بما في ذلك أنواع جديدة من السندات التي يمكن أن تكون جذابة للمستثمرين”.

ووافق مجلس الوزراء المصري، في أغسطس/آب الماضي، على تنفيذ وزارة المالية إصدارا جديدا من سندات “ساموراي” في السوق اليابانية، وذلك بقيمة 500 مليون دولار بالين الياباني لأجل 5 سنوات، واتخاذ ما يلزم من إجراءات تتعلق بهذا الشأن، وذلك بعد الإصدار الأول من السندات اليابانية الذي نُفذ في مارس/آذار 2022.

كما وافق بنك التنمية الأفريقي على ضمان تغطية ائتمانية بقيمة 345 مليون دولار من أول إصدار لمصر من سندات الباندا المقومة باليوان الصيني، بقيمة إجمالية تصل إلى 500 مليون دولار.

مخاوف المستثمرين

وأشارت الوكالة إلى أن مشتري السندات في مصر يشعرون بالقلق بشأن ما إذا كانت الدولة التي تعاني من ضائقة مالية ستحصل على الأموال التي تحتاجها، ويشعرون بالقلق من تخصيص رأس المال لبلد تنفق حكومته ما يقرب من نصف إيراداتها على سداد القروض وفوائدها.

وفي الوقت نفسه، تواجه مصر فجوة تمويلية تراكمية تقدر بأكثر من 11 مليار دولار على مدى السنوات الخمس المقبلة، وفقا لمجموعة ” غولدمان ساكس”.

وقال كارلوس دي سوزا، مدير أموال الأسواق الناشئة في شركة ” Vontobel Asset Management AG ” في زيوريخ إن “التقييمات الحالية تعكس بالفعل السيناريو غير المؤكد والمحفوف بالمخاطر للغاية الذي تواجهه مصر”.

وأضاف لـ”بلومبيرغ” أنني “لا أعتقد أن خطر التخلف عن السداد وشيك، ولكن من الواضح أن الوضع الراهن غير مستمر”.

وبالنسبة للمستثمرين فإن السؤال هو كيفية تحديد وقت العودة إلى البلد الذي جعلته أسعار الفائدة المرتفعة ذات يوم نقطة جذب للأموال الساخنة.

وتصنف “بلومبيرغ إيكونوميكس” مصر في المرتبة الثانية بعد أوكرانيا بين الدول الأكثر عرضة لتخلف مدفوعات الديون.

ووفقا لمؤشرات “بلومبيرغ”، فإن ديون مصر الدولارية خسرت نحو 9% هذا العام، وهو الأسوأ أداء بين الأسواق الناشئة بعد بوليفيا والإكوادور.

كما أن العديد من سنداتها تقع في منطقة متعثرة، مع ارتفاع العائد الإضافي الذي يطلبه المستثمرون لشراء سندات مصر بالدولار بدلا من سندات الخزانة الأميركية عند 1157 نقطة أساس.

وقال لارس جاكوب كراب، مدير محفظة الدخل الثابت في شركة Coeli Frontier Markets AB ومقره ستوكهولم، “بشأن ديون مصر: دعونا نرى ما سيحدث فيما يتعلق باجتماعات صندوق النقد الدولي”.

وأشارت الوكالة إلى أن “المخاوف من فشل الدولة في الوفاء بديونها ستظل في مقدمة أذهان المستثمرين، حيث لدى الحكومة أكثر من 45 مليار دولار من أصول سندات اليورو ومدفوعات الفائدة المستحقة على مدى العقد المقبل، وفقًا للبيانات التي جمعتها”.

وقال غوردون باورز، المحلل المقيم في لندن لدى شركة “كولومبيا ثريدنيدل للاستثمارات”، إنه من غير المرجح أن تتخلف مصر عن السداد خلال الأشهر الـ 12 المقبلة، “ما لم تتعرض لصدمة خارجية دراماتيكية أخرى”.

بدأ بنك سوسيتيه جنرال “Societe Generale SA” عملية تداول ترقى إلى مستوى الرهان على انخفاض قيمة الجنيه، بينما تقلل شركة “فيديليتي إنترناشيونال” من وزن الأصول المصرية مقارنة بالمعايير القياسية التي تتبعها، وتعتبر أي قوة بمثابة فرصة للبيع.

وقال بول جرير، مدير الأموال في شركة فيديليتي في لندن: “إن احتمال إجراء انتخابات مبكرة ليس نتيجة حميدة للأسواق من وجهة نظرنا”. وأكد ان ذلك “يضيف عنصرًا من عدم اليقين السياسي وربما يؤخر أي تخفيض جديد لقيمة العملة الأجنبية بشكل أكبر”، وفق ما تنقل “بلومبيرغ” في تقريرها.

يمكنكم متابعة المزيد من أخبار و تحليلات عن مصر اليوم عبر موقع أفريقيا برس